【受付終了】定額減税調整給付金について

受付を終了しました |

|---|

|

定額減税しきれないと見込まれる方への給付金(調整給付金)の申請は、令和6年11月29日(金曜日)(消印有効)をもって受付を終了いたしました。 上記期限までに申請がなかった場合は、給付金を受け取ることができません。申請書類等の不備について、必要な情報をいただけなかった場合も、給付金を受け取ることができませんのでご了承ください。

葛飾区定額減税調整給付金コールセンターへのお問い合わせも、令和6年12月27日(金曜日)をもって終了しました。 |

定額減税の対象者の中で、定額減税しきれないと見込まれる方に対し、その差額を1万円単位で給付します。

対象者

次のすべてに該当する方

・令和6年1月1日時点で葛飾区に住所を有する方

・定額減税の対象者で、定額減税可能額が「令和6年分推計所得税額(令和5年分所得税額)」又は「令和6年度分個人住民税所得割額」を上回ると見込まれる方

定額減税可能額

納税者本人、控除対象配偶者および扶養親族数(16歳未満の扶養親族を含む)に基づき算定します。

・所得税分=3万円×減税対象人数※

・住民税分=1万円×減税対象人数※

※納税者本人+控除対象配偶者+扶養親族の数(国外居住者を除く)

給付額

減税対象人数に基づき算定される定額減税可能額が、「令和6年分推計所得税額」又は「令和6年度分個人住民税所得割額」を上回る場合、上回る額の合計額を基礎として、1万円単位で切り上げて算定した額を支給します。

次の(1)と(2)の合計額(1万円単位に切り上げ)

(1)所得税分控除不足額

定額減税可能額 3万円×減税対象人数-令和6年分推計所得税額

※(1)<0の場合は0

(2)住民税分控除不足額

定額減税可能額 1万円×減税対象人数-令和6年度分住民税所得割額

※(2)<0の場合は0

調整給付額=(1)+(2)(1万円単位に切り上げ)

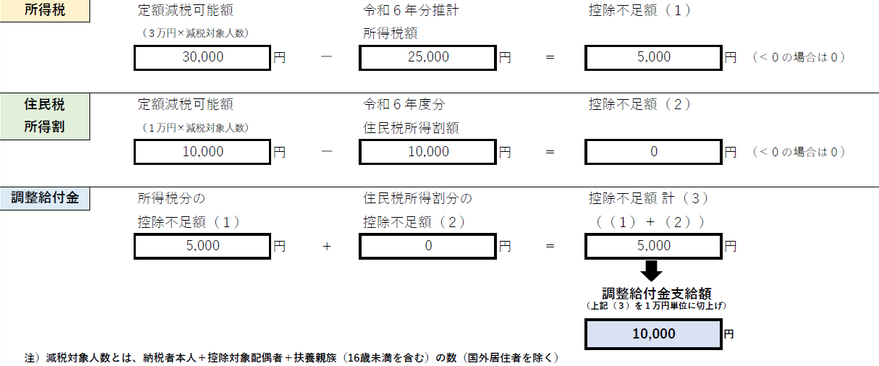

例1)単身世帯(扶養親族なし)の場合

【定額減税可能額】

所得税分30,000円、住民税所得割分10,000円

【納税者本人の推計税額】

所得税額25,000円、住民税所得割額10,000円

【調整給付金の算出計算】

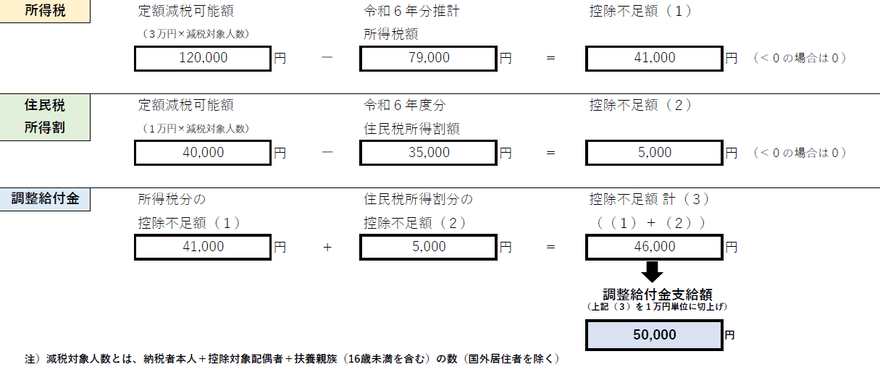

例2)夫婦と子2人の4人世帯(収入は夫のみ)の場合

【定額減税可能額】

所得税分120,000円、住民税所得割分40,000円

【納税者本人の推計税額】

所得税額79,000円、住民税所得割額35,000円

【調整給付金の算出計算】

【受付終了】申請方法

給付金の対象になる方には、7月23日(火曜日)から順次、給付内容や確認事項が書かれた確認書(封書)を発送しました。

確認書が届いた場合は、給付金受取の申請手続きが必要です。

オンラインから申請いただくか、確認書を返送してください。

申請時に必要となるもの

・葛飾区定額減税調整給付金支給確認書

・口座確認書類

金融機関名、支店番号、口座番号、口座名義人(カナ)がわかる通帳見開きページの写し又はキャッシュカードの写しのうちどちらか1つ

・本人確認書類

下記の1~7のうちいずれか1つの写し

1.マイナンバーカードの写し(写真のある面)

2.運転免許証の写し(写真のある面)

3.健康保険証の写し(氏名のある面)

4.年金手帳の写し(氏名のある面)

5.旅券(パスポート)の写し(写真のある面)

6.介護保険証の写し(写真のある面)

7.特別永住者証明書の写し(写真のある面)

※代理人が受給する場合は、納税義務者の本人確認書類、代理人の本人確認書類、代理人の振込先口座確認書類などの写しが必要です

オンライン申請

下記URLからオンライン申請が可能です。

オンライン申請には確認書記載のお問い合わせ番号が必要です。

※代理人口座への振り込みを希望される場合は、オンライン申請が利用できないため、郵送で申請してください

郵送申請

確認書の内容をご確認のうえ、必要書類を添付して、返信用封筒で返送してください。

送付先の変更

ご自身が本給付金の対象になるかについては、葛飾区定額減税調整給付金コールセンター(03-6738-8209)までお問い合わせください。

また、対象になる場合は、申請方法や提出先についても同様にコールセンターへご確認ください。

申請期間

7月23日(火曜日)から11月29日(金曜日)【当日消印有効】※受付は終了しました

文書類の不備等につきましても、申請期間中に修正していただく必要があります。

勧奨はがき

対象の方のうち、申請がお済みでない方※に、10月21日(月曜日)に勧奨はがきを送付しました。

※10月4日(金曜日)時点で、申請が確認できていない方へ送付しています。既に申請されている場合は、行き違いですのでご容赦ください。

支給時期

オンライン申請後、または郵送後に区が確認書を受け取ってから、申請や書類に不備がない場合は1か月程度で指定の口座に振り込みます。

※審査状況によっては、予定している給付時期よりも遅れる場合があります

給付金を装った詐欺にご注意ください

給付金の受給にあたり、ATMの操作をお願いすることや、手数料の振り込みを求めることは絶対にありません。

万が一、自宅や職場などに葛飾区、都道府県・国(の職員)などをかたる不審な電話や郵便があった場合は、葛飾区や最寄りの警察署か警察相談専用電話(#9110)にご連絡ください。

よくいただくお問い合わせ

1.対象について

| Q1 私は定額減税・調整給付の対象になるか |

A1 定額減税の対象となる方は、「特別区民税・都民税・森林環境税 税額決定通知書または税額決定納税通知書」に適用されている定額減税の金額及び定額減税控除外額(調整給付予定額)が記載されていますので、ご確認ください。なお、税額決定通知書は5月15日(水曜日)、税額決定納税通知書は6月10日(月曜日)に発送しました。 ただし、記載されている金額は「令和6年度個人住民税」における定額減税額、定額減税控除外額(調整給付予定額)となります。 |

| Q2 私はどの自治体から調整給付を受けるのか | A2 調整給付を実施するのは、令和6年度個人住民税が課税されている自治体となります。※令和6年度個人住民税を課税するのは、原則令和6年1月1日に住民登録していた自治体です。 |

| Q3 「令和6年分推計所得税額なし(0円)、かつ個人住民税所得割額なし(0円)(※)」の場合、調整給付は支給されるのか |

A3 令和6年分推計所得税額と個人住民税所得割額ともに税額がない方については、定額減税と同様、これを補完する調整給付の対象とはなりません。ただし、令和6年の所得税額が確定した後に定額減税しきれない額が生じた場合は、令和7年不足額給付の対象となる可能性があります。 また、令和6年度住民税非課税世帯等給付金の対象となる可能性があります。詳しくは令和6年度住民税非課税世帯等給付金をご確認ください。 |

| Q4 令和5年中は収入がなく所得税は非課税でしたが、令和6年に就職して給与から所得税が源泉徴収されている。この場合には、調整給付の対象になるのか |

A4 当初の調整給付の対象とはなりません。令和5年中の所得税額を基にした推計所得税額が0円であり、令和5年中の所得を基に計算した令和6年度個人住民税所得割も0円のため、調整給付の支給はありません。ただし、令和6年の所得税額が確定した後に定額減税しきれない額が生じた場合は、令和7年不足額給付の対象となる可能性があります。 所得税の定額減税については、関連リンクの国税庁の定額減税特設サイトをご確認ください。 |

| Q5 令和5年度に住民税非課税世帯給付金(7万円)または住民税均等割のみ世帯給付金(10万円)を受給しましたが、調整給付は支給対象となるのか | A5 当初の調整給付の支給対象に該当する場合には、令和5年度の住民税非課税世帯給付金(7万円)または住民税均等割のみ世帯給付金(10万円)を受給した方でも対象となる場合があります。 |

| Q6 調整給付金の対象者が死亡した場合、給付金はどうなるのか | A6 給付金の申請後に亡くなられた場合は、給付金は支給されて相続財産となります。給付金の申請を行うことなく亡くなられた場合は、給付金を支給することはできません。 |

2.給付金の算定について

| Q7 調整給付額を決定する際に使用している「令和6年分推計所得税額(減税前)」はどのようにして算定しているのか | A7 本区の税務システムに取り込んでいる個人住民税の算定に用いている令和5年中の所得金額や人的控除等の情報から推計して令和5年分所得税額を把握して算定しています。令和6年分所得税額が確定した後、調整給付額に不足が生じた場合には、令和7年度に不足分を給付いたします。 |

| Q8 住宅ローン控除やふるさと納税などの税額控除を受けている場合の調整給付はどうなるのか |

A8 住宅ローン控除やふるさと納税等の税額控除適用後に、住民税所得割額や所得税額がある場合、定額減税で控除しきれない分を給付します。 |

| Q9 調整給付の給付額が不足していることが判明した場合はどうなるのか |

A9 令和6年分推計所得税額(令和5年分所得税額)を活用しており、実額による算定ではないことを踏まえ、令和6年分所得税及び定額減税の実績額等が確定した後、調整給付額に不足が生じる場合には、令和7年度に追加で不足分の給付(不足額給付)を行う予定です。 令和6年度個人住民税の年税額が年度途中に修正されたことにより、調整給付に不足が生じた場合も同様に令和7年度に不足分の給付を行う予定です。令和7年度の不足額給付については、詳細が決まり次第ホームページなどでお知らせいたします。 |

| Q10 令和6年5月中に申告書を提出しましたが、調整給付の算定には間に合うか | A10 事務処理基準日である令和6年6月10日までに本区税務システムに入力された申告書等が当初の調整給付の算定対象となります。事務処理基準日の翌日以降に判明した「定額減税しきれない額」については、令和7年度に給付を行う予定です。 |

| Q11 令和6年5月に子どもが生まれましたが、調整給付の減税対象人数に含まれるのか | A11 当初の調整給付は、令和5年12月31日時点の扶養親族の状況で算定をしています。そのため、令和6年中に生まれた方は当初の調整給付の減税対象人数には含まれません。なお、令和7年度に令和6年分所得税にかかる扶養親族として計算を行い、当初の給付額に不足が生じる場合には、令和7年度に不足分の給付を行う予定です。 |

| Q12 私は自営業をしており、配偶者や親族(子や親)を専従者としていますが、私の配偶者や親族は減税対象人数に含まれるのか | A12 減税対象人数には含まれません。青色申告者の事業専従者として給与の支払を受ける人または白色申告者の事業専従者である人は、控除対象配偶者や扶養親族にはなれません。したがって、控除対象配偶者および扶養親族ではないため減税対象人数には計上されません。 (注)専従者とは、事業主の元で働いている家族従業員 |

| Q13 配偶者が自営業をしており、私は専従者として給与を得ていますが、私は定額減税及び調整給付の対象になりますか。 | A13 定額減税は、令和6年度住民税所得割額または令和6年分所得税額が発生する場合に、各々において減税が実施されます。 令和6年分推計所得税額または令和6年度分住民税所得割額のいずれか一方でも課税となる場合においては、定額減税の対象となり、減税しきれない場合は調整給付の対象となります。 |

3.申請について

| Q14 調整給付金を受給するために必要な申請はあるか | A14 申請が必要となります。調整給付の算定は国の計算ツールを用いて区が対象者の抽出を行い、対象になると思われる方に7月23日(火曜日)から順次確認書を発送しています。申請はオンラインまたは郵送で受け付けています。 |

| Q15 確認書が届いたので申請をしましたが、自分の申請がどこまで進んでいるか確認したい | A15 葛飾区定額減税調整給付金コールセンター(03-6738-8209)までお問い合わせください。 |

4.その他

| Q16 給付金は課税対象になるのか | A16 「物価高騰対策給付金に係る差押禁止等に関する法律施行規則」に基づき非課税であり、差押え等ができないものとなります。また、生活保護制度においても、今回の給付は収入として認定しないこととされています。 |

| Q17 令和6年度住民税非課税世帯等給付金を受給した後、税額更正により調整給付の対象となった場合はどうなるのか | A17 ご本人様からの申請によって調整給付を受給することができます。ただし、住民税非課税世帯等給付金で受給した10万円を返還していただく必要があります。 |

| Q18 マイナンバーの公金受取口座を使用しないのはなぜか | A18 調整給付金の支給方法は、地域の実情に応じて自治体ごとに異なります。公金受取口座について、未登録の方等も一定数いらっしゃることなどから、葛飾区では、簡素かつ適切な給付を行うために確認書で振込先口座を指定していただき、指定口座に振り込むこととしています。 |

このページに関するお問い合わせ

税務課 調整給付担当係

03-5654-6784

受付時間:午前8時30分から午後5時まで(土日・祝日・年末年始を除く)